国家队注资1000亿入场,能否撑起中国的半导体版图丨凡卓观点

2019年上半年,全球大部分半导体产业在低位徘徊,曾风光的AI和汽车等主要应用市场都疲软不振,加上中美贸易摩擦不断升级、特朗普政府对华科技战略的强制干预,全产业链处于不景气状态。

但从2019年第三季度开始,全球半导体产业逐步稳健复苏,存储器价格回稳,代工、封测产能利用率大幅提升,主要龙头企业的各项数据环比也持续反弹。随着5G和汽车两大重要应用市场逐渐活跃,2020年全球半导体产业升温信号十分明显。

从国内市场来看,2019年受华为事件影响,国内很多领域龙头厂商在加快国产半导体导入,国产替代成为近两年国内半导体产业发展的主线,国产半导体全产业链出现历史性机遇。

为了更好梳理国产半导体全产业发展现状和未来发展风向,近日凡卓资本发布了《国内半导体行研报告》,宏观分析了中国半导体行业现状,重点剖析AI芯片、通信芯片以及汽车芯片三大市场的发展概况、基本架构、产业链布局、2019年的投融资情况以及未来存在的机会点,并对半导体行业未来的投融资趋势做出了预测。

本文对该报告做了部分节选,报告全文可在文末免费下载。

▌核心观点提示:

1. 半导体产业空心化严重,国产化供给严重不足

2. AI芯片领域头部效应显现,融资金额两极分化

3. 5G射频前端市场以滤波器为最大细分市场

4. 预计至2022年汽车电子行业全球市场规模可达2万亿,国内市场规模接近万亿

5. 国内车载传感器中游厂商基于成本优势和自主车企的客户群优势,存在极大的成长机会

宏观背景:市场规模膨胀,国产化供给严重不足

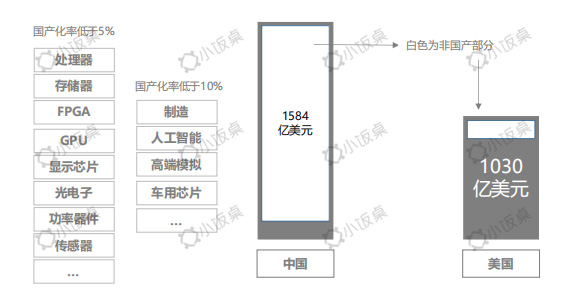

1.中美半导体市场情况对比

相比美国,中国半导体产业空心化十分严重,国产化率低成为核心掣肘。

从半导体的市场总量来看,2018年中国大陆市场销售额1584亿美元,美国总销售额1030亿美元,中国优于美国。

从半导体进出口总量来看,2017年中国大陆出口1311亿美元,进口2946亿美元,而美国出口 457亿美元,进口569亿美元。

从半导体设备市场总量来看,2018年中国为128.2亿美元,同比2017年增长56%,北美为55.9亿美元,同比下降5%。

从核心半导体的生产制造能来看,处理器、存储器、FPGA、GPU、传感器所涉及的半导体国产率不足5%,制造、人工智能、高端模拟、车用芯片则不足10%。而美国在处理器,存储器,GPU,光电子,功率器件,人工智能,汽车电子所涉及的半导体和芯片等半导体等前沿未来的综合实力,均名列全球前三。且美国84%的半导体制造用于出口,制造,封装等绝大部分在非美国本土进行。

总体来看,中国半导体市场体量更大,增长更快,但国产化率低,且中高端芯片高度依赖进口,多处于产业链中下游。美国半导体市场整体规模增长有限,但占据产业链上游并完整拥有半导体设计,设备的核心控制权,产业质量极高,综合实力将长期稳固于世界第一的位置。

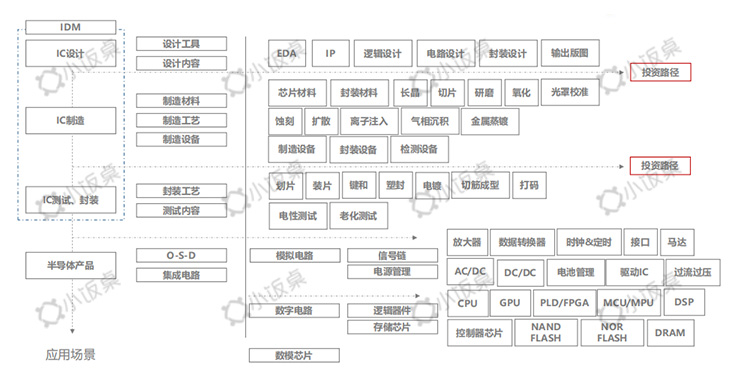

2.半导体之集成电路行业产业结构

集成电路作为5G和AI发展之关键,结构复杂流程众多,国产化替代长路漫漫。

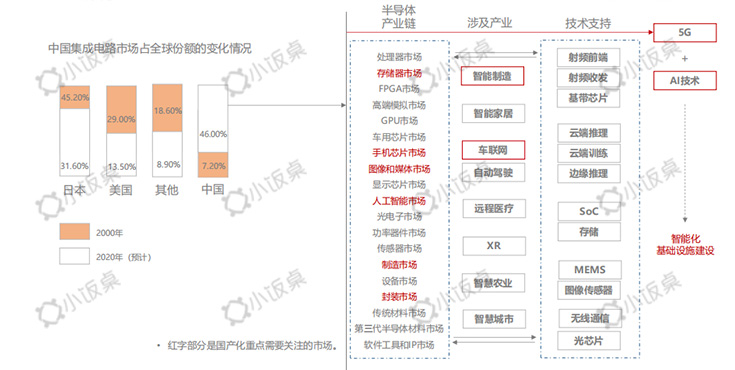

目前中国需要重点关注和突破的市场有:存储器市场、手机芯片市场、图像和媒体市场、人工智能市场、制造市场、封装市场,重点需要关注的产业有智能制造和车联网。

3.集成电路在一级市场和科创板的表现

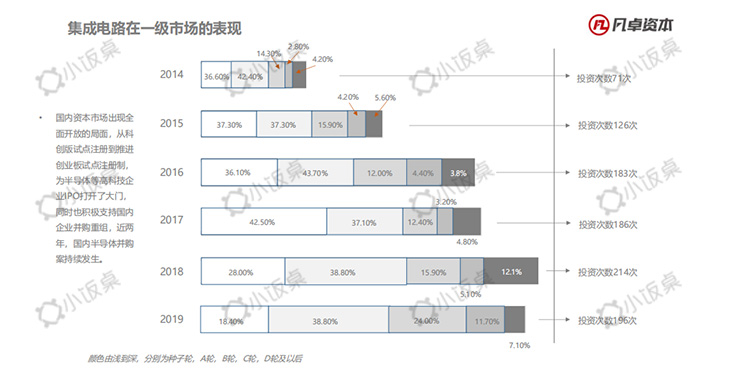

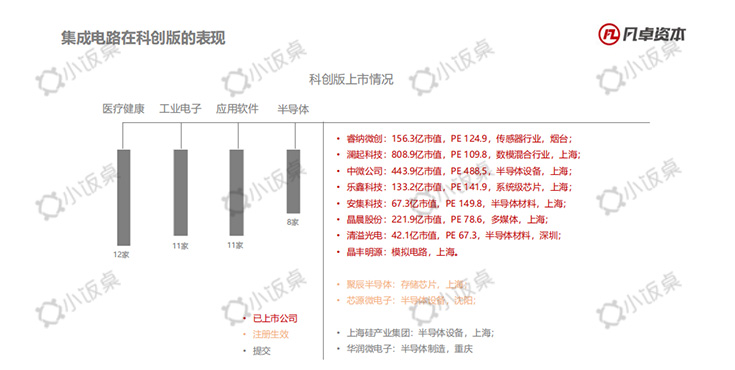

从投资数量和规模来看,目前集成电路在国内资本市场出现全面开放的局面。从科创版试点注册到推进创业板试点注册制,为半导体等高科技企业IPO打开了大门,同时也积极支持国内企业并购重组。近两年,国内半导体并购案持续发生。

△集成电路在一级市场的表现

△集成电路在科创板的表现

AI芯片:头部效应显现,挖掘长期有效场景仍然扑朔迷离

1.CPU、FPGA、ASIC三大主流AI芯片对比分析

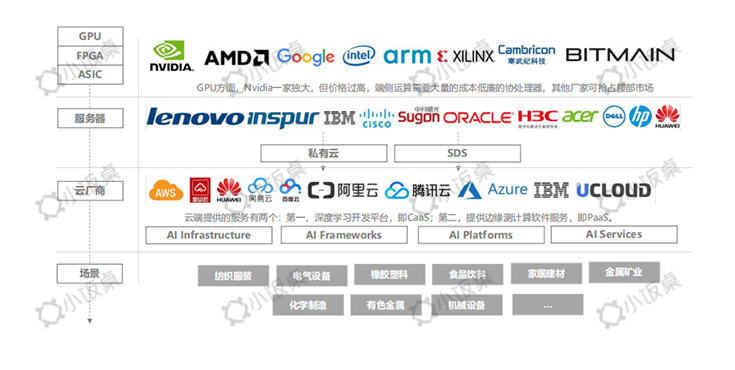

GPU为通用芯片,其灵活性高,成本高,功耗高计算能力强,产品成熟,效率低,编程难。主要玩家是英伟达,AMD,其中英伟达一家独大。

FPGA为半定制化芯片,其灵活性高,成本和功耗低于GPU,性能较高,功耗低,编程难。主要玩家有赛灵思,英特尔,Lattice,Microsemi,其中赛灵思市场份额超过50%,Intel占据40%。

ASIC为全定制化芯片,其灵活性低,成本低,平均性能稳定,功耗低,体积小,不可编程。主要玩家有Google、IBM高通、Intel、海思、寒武纪、地平线,整体市场分散,型号众多。

△三大主流AI芯片产业应用

2.传统巨头、初创企业、跨界巨头融合的行业生态

传统巨头AI芯片布局目的是为寻找新的营收增长点,结合历史研发切入,多为自主研发,具有垂类代表性的专用芯片,但渗透产业的能力不足。

而跨界巨头资金雄厚,落地场景丰富,人才丰富,自身对AI芯片有刚需,故可突破的技术区域基本选择自建,成本过高的垂类技术(例如GPU虚拟化),则选择与大厂合作或收购初创企业。

针对传统巨头产业能力不足,跨界巨头提供了丰富的落地场景,丰富云端推理和边缘推理的业务面,以及丰富的结构化数据资源。

针对跨界巨头的需求,传统巨头需要授权自主研发的代码,采用开源/半开源/BPO,融合人才队伍,注入产业因素。

针对传统巨头多元开发需求,初创公司需要寻求解决线性发展路径上的必经点,选择讲个人资产M&A,例如深鉴科技。

针对初创公司在某一技术点的挑战,传统巨头需要与跨界巨头融合,开源部分算法,例如平头哥开源基于RISC-V的DSP芯片;与初创公司就某一技术点展开合作,例如寒武纪在麒麟海思970上的合作。

3.2019投资情况——两极分化显现,强者恒强

AI芯片逐步进入布局中后场,融资金额两极分化明显,小型创业企业融资艰难,且技术方案涵盖较为单一,难以形成规模之势头,大型创业企业纷纷再次融资扩大资金池,在没有更好的战略方向的前提下储粮过冬,继续寻找AI芯片在市场的落地场景。

通用算法芯片,尤其是中央处理器,创业企业都不具备实际优势,但基于异构的专用芯片如若性能有突破性提升,有机会从某个成熟场景的应用中杀出重围,或被传统通用半导体厂商并购,实现产业整合。

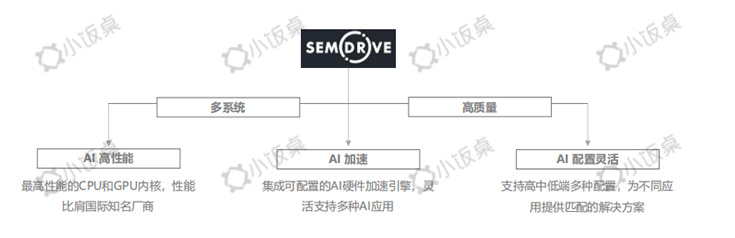

4.2019垂直应用代表标的分析——芯驰半导体

芯驰半导体为自动驾驶及智能汽车提供核心处理器芯片和高性能工业处理器芯片,商业模式为fabless。

公司依托于ADAS平台,可提供包括驾驶员状态监控,自动泊车,前方碰撞预警,360度环视,车道线偏离预警,交通标志识别等多项高级辅助核心算法,辅助人车交互与多接口,实现规定场景的高定制化自动驾驶场景功能。

专题篇——通信芯片:射频前端(滤波器+PA)如何带动5G发展

1.行业纵览——以5G+场景为基础的对应发展模式

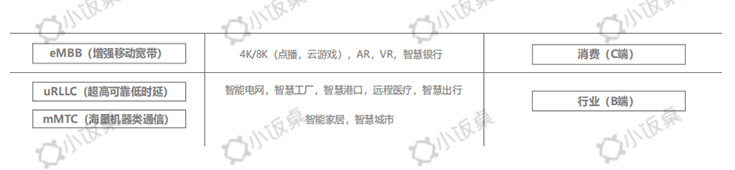

5G通信芯片以移动互联网及物联网的发展,催生5G通信技术为出发点。相较于前几代移动通信技术,5G在标准、性能、网络架构、用户群体及产业链的发展速度方面均有很大不同。

目前3GPP(为移动通讯提供市场建议和统一意见的机构组织)分别从4G和5G两个角度,定义了NSA和SA两种组网方式。其组网最终达到的效果是超高可靠低时延应用场景的能力。

而ITU-R定义了eMBB,uRLLC和mMTC,以上三个为基础应用场景。任意工业,生产业(B端)与民用(C端)都涵盖在基础应用场景内。

目前对5G芯片应用较为广泛的领域主要有两个,一是明确应用场景的落地方式,可提供成熟软硬件下游的公司或团队,二是高质量的5G基站建设所用通信芯片。

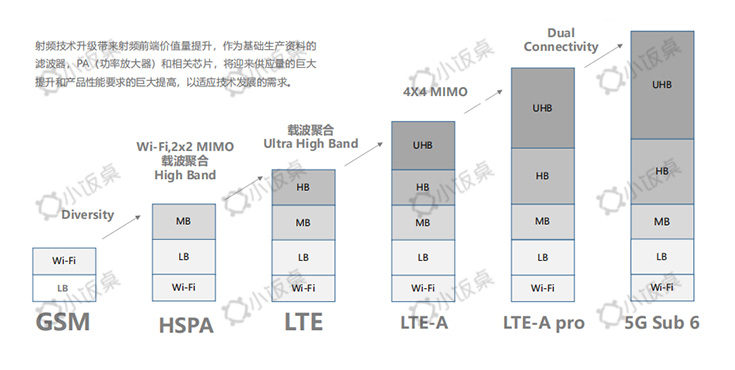

2.技术纵览——基于射频前端频段上升带来的升级需求

射频技术升级带来射频前端价值量提升,作为基础生产资料的Connectivity滤波器,PA(功率放大器)和相关芯片,将迎来供应量的巨大提升和产品性能要求的巨大提高,以适应技术发展的需求。

3.通信芯片如何搭建和融合5G网络的移动互联网应用

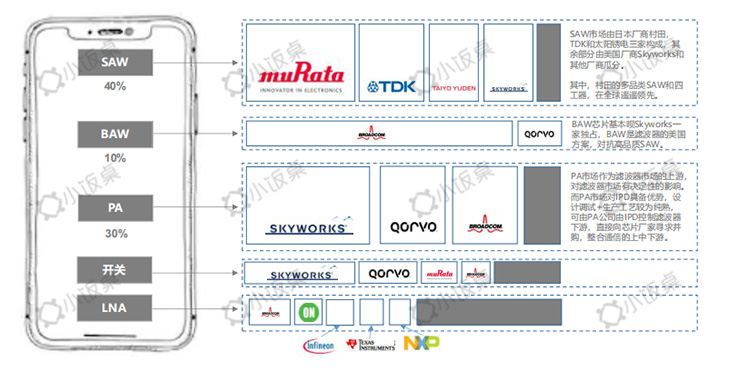

5G射频前端市场,以滤波器为最大细分市场,主要由于SAW国产化替代和BAW滤波器的渗透导致,其余市场由PA构成。

4.通信芯片之产业链——处于晶圆与前端模块的核心段,控制移动设备生产命脉

5.SAW滤波器国内市场概况

国内的SAW滤波器刚刚起步,中低难度市场有初步参与,但高难度市场一片空白。

具体来说,以中低难度的BAND1,BAND2等低端滤波器为主,高难度市场未有涉及,高难度市场由日本村田,TDK和太阳诱电占据市场份额的85%,呈现寡头统治。

此外在高端滤波器领域,包括高频滤波器,双工器,多工器,以及共存滤波器等,国内市场迄今一片空白。

但超材信息独家研发的BAND40,是国内首家具备完整研发和生产能力的高端滤波器器件单品,有望突破国内该项产品国产化率为零的尴尬,并通过渠道逐渐渗透进入智能手机领域,逐步开展对进口SAW滤波器的国产化替代。

总体来看,国内厂商还主要存在以下四个方面的短板,供不应求将成为未来常态。

起步较晚。国外巨头起步30-50年不等,国内近10年刚刚进步,工业技术差距为线性式,无法跳跃式追赶,除非出现技术更迭。

产能匮乏。随着国内智能手机产量和需求量的爆炸式增长,中国智能手机SAW滤波器需求量已达年均30亿只,而目前国内已知产能不足2亿只,存在巨大缺口。

品控较差。国内从未达到10亿/每月的产量,工业生产不具备品控10亿/每月产量的能力和经验,即便产能逐步达标,质量控制的提升也会延后于产能。

上下游匮乏。作为SAW滤波器核心生产材料,钽酸锂,铌酸锂晶片的材料供应,从品质,产量和供给连续性上,与国外相比具有明显差距。

在滤波器国内资本模式上,商用终端主芯片供应商有望效仿PA并购推动SAW并购,整合产业。

6.2019投资情况——手机端国产化替代机会初显,基站端进入价格战

射频器件的市场以手机射频市场为主,其他市场构成剩下的小部分,手机PA和手机SAW滤波器,是该市场最大的两个赛道。

目前基站Pa和基站滤波器市场基本进入红海,各方案价格战初显,技术门槛逐渐消失。

而国产滤波器收发芯片DPX,收的基础功率已达到世界领先水平,发的基础功率还未达标(大于29dbm),部分厂家已接近该数据,但均处于试验阶段,还未进入大规模一致性监测,双工器的国产化空白将长期存在。

7.2019年代表标的分析——超材信息

超材信息专注于手机SAW滤波器的研发和生产,意图在手机滤波器的垂类中,完成国产化替代和SAW的手机单品技术迭代升级。

目前超材信息的BAND40,其核心边带指标,通带的左右边沿,通带带内指标,试验数据均接近村田水平。

此外,超材信息的BAND40属于SAW的传统滤波器序列,该序列已基本解决温漂问题,以传统滤波器的方式接近TC-SAW序列,并希望用IHP-SAW抢夺传统FBAR(BAW)市场,进入手机滤波器的高端市场,并希望在2021年形成双工器加成的多芯片集成。

专题篇——汽车芯片:拆解汽车电子6大子系统、车载MEMS、智能传感器

一、汽车电子芯片

1.汽车电子行业构成

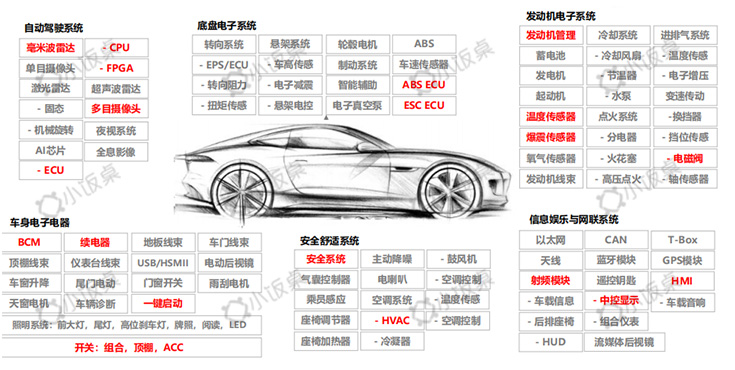

汽车电子系统有自动驾驶系统、底盘电子系统、车身电子电器安全舒适系统、发动机电子系统、信息娱乐与网联系统六大子系统。

2.汽车电子行业规模

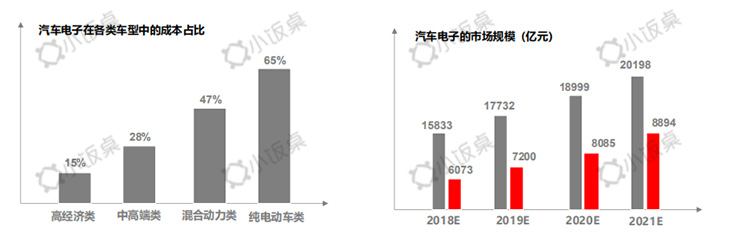

根据中汽协数据,2018年中国汽车产量约为2352万辆。下游整车增速放缓,但基盘依旧庞大,为汽车电子行业规模提供了强有力的需求基础。

随着自动驾驶系统、信息娱乐与网联系统部件在车型上不断渗透,汽车电子成本占总整车成本比例提升,分车型来看,新能源汽车引领传统燃油车,豪华车优先中低端车,整体成本单元虽然没有本质性变化,但大规模汽车电子产业的工业发展趋势已不可逆转。

随着电子电器在汽车产业应用逐渐扩大,根据盖世汽车研究院,2017-2022年全球汽车电子市场规模将以6.7%的复合增速持续增长,预计至2022年全球市场规模可达2万亿,而国内市场规模接近万亿。

3.2019代表投资情况——全球汽车宏观疲软,外商压力降低,国产化机会凸显

瑞萨,恩智浦,德州仪器,意法半导体在车用MCU元器件成为四巨头,但全球汽车宏观较为疲软,产业集中度逐渐向需求激增的亚洲市场转移。

HPMS在汽车领域,ADAS,ABS,汽车间通信,车间娱乐系统的多范围都可以覆盖,四大除可供给MCU元器件以外,在雷达收发器,运动传感器,视觉处理和音频放大器领域,会随着MCU增量的扩大而扩大,并通过资本完成产业集中度的分级。

ECU模块开发以外,德国博世,美国德尔福,德国大陆,日本电装,法国法雷奥成为国际第一梯队,国内方面,深圳航盛,华为汽车,均胜电子,集诚电子,欧菲光,科博达电子,上海电驱动,巨一自动化形成国内汽车ECU模块开发的国产化梯队。

二、AUTOMOBILEMEMS(汽车微电系统)

1.MEMS基础概念

从车载MEMS的宏观市场形态来看,MEMS器件是ADAS实现自动控制的神经元,是刚需。

因为智能传感器直接向外界收集信息,通过MEMS在汽车各系统控制过程中进行信息的反馈,所以MEMS的性能和能耗比直接决定了该赛道企业的品质。

未来智能汽车和单车大约会采用25-40个MEMS传感器。单车MEMS传感器客单价在2000-20000元不等,整个MEMS传感器市场预计2021年将达到472.27亿规模。

同时,车载传感器的融合趋势将提升单车信息化水平。

传感器是汽车电子控制系统的信息来源,是车辆电子控制系统的基础关键部件。

传感器的三大基础构成中,敏感元件负责传感器中直接感受或响应测量,转换元件负责非电量转换为电参量,转换电路负责转换元件输出的电信号的处理、显示、记录和控制。

而传统微机电传感器和智能传感器两大重要组成中,传统传感器包括压力,位置,温度,加速度,角速度,流量,气体浓度和液位,智能传感器包括激光雷达,毫米波雷达,超声波雷达和摄像头。传统汽车传感器,主要运用于动力总成,车身控制和底盘系统,智能汽车传感器主要进行环境感志、规划决策,分析折返时间测算距离,完成驾驶决策输出。

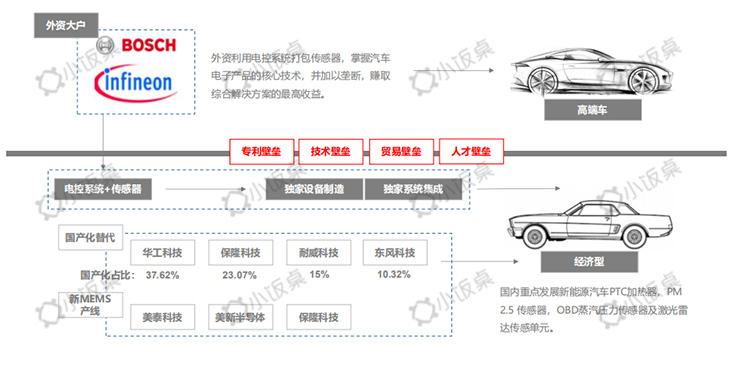

在国产化替代方面,中游厂商进行传感器生产,中游环节国内厂商基于成本优势和自主车企的客户群优势,存在极大的成长机会。国内主要厂商如华工科技、保隆科技、东风科技等与比亚迪、东风日产、一汽等主机厂具有良好的合作关系。

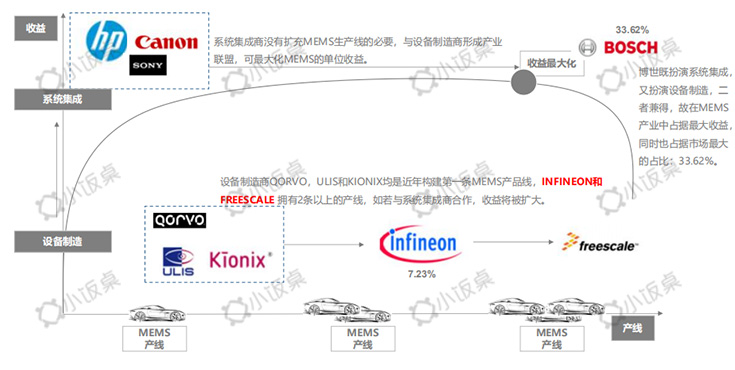

2.MEMS产业链

MEMS产业链有两大特点,一是车载传感器国外垄断,集中度高,产线广,技术领先。

二是车载传感器国内羸弱,需要部署追赶,从第一条产线开始布局。

3.2019代表投资情况——全球汽车宏观疲软,外商压力降低,国产化机会凸显

汽车电子轻量化接力业绩高增长。公司重点布局汽车电子业务与轻量化业务,专注于微机电系统(MEMS)领域的应用产品开发。利用行业特有的MEMS,SOI技术工艺,及半导体领域的的设计与制造能力,致力于探索开发高性能的的无线调谐功能器件,用以提供低成本高性能的应用。包括射频开关、天线调谐器、变频滤波器、谐振器、功放等作为切入MEMS汽车电子的汽车半导体的方式,都是不可逆的未来趋势。

国产化替代大有可为,其核心方案是解决电控系统带货传感器的商业模式,要求将前期电控系统和后期传感器实现端口适配,达到端到端部署。部分汽车MEMS厂商具备设计能力,可向上游晶圆厂寻找ODM电控的场景,把自己的MEMS芯片SoC到上游晶圆厂的而解决方案中,或者硬化到电控系统中,形成一个整体进行销售,其方式和PA厂家做IPD控制滤波器下游的方式相似,整合产业链,实现产业协同。

中国半导体未来行业趋势:国家基金高举高打

1.宏观:国家集成电路大基金高举高打下的红色半导体战略

国家集成电路大基金从半导体设计,半导体制造,半导体封测和半导体装备四个战略点,实际出资超过1000亿元,支撑共和国半导体战略版图

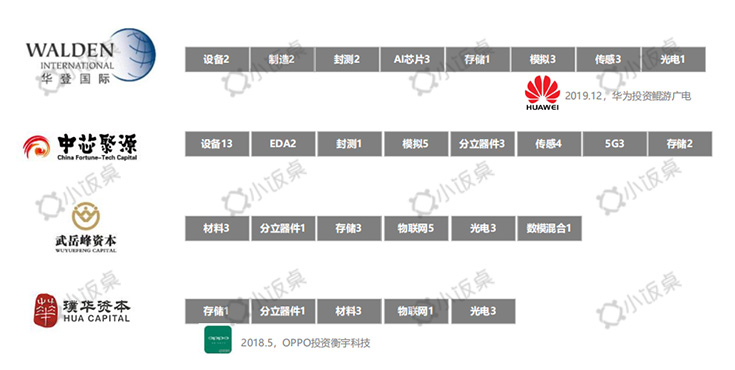

2.一级市场中观:半导体专业机构投资在半导体行业的战略布局

3.一级市场微观:头部机构投资在半导体行业的战略布局

北极光创投主要关注以下四个方向:

显示驱动芯片及电路板卡研发商,支持包括LCD、LED、OLED在内的各种类型显示屏。并将它们应用到手机、平板、笔记本等设备上,行业方面,重点面向手机、笔记本电脑、电视、AR/VR等消费类电子市场。

关注实时三维成像声呐技术及相关产品研发商,垂直海洋中的实时三维成像声纳系统,核心传感器及硬件环节。

可穿戴芯片及物联网无线通信芯片设计、研发、制造和销售,具备不侵权,国产化替代的窄带,蜂窝IOT芯片方案。

提供高性能、单芯片解决方案,支持在手机、膝上型电脑、上网本电脑、便携式设备和消费电子产品和移动电视的软硬件耦合方案,即使在移动环境下也具有超凡的灵敏度和画面质量、超低的功耗和最高的集成度。

创新投资主要关注以下四个方向:

数字信号处理器芯片(DSP)及嵌入式解决方案研发的集成电路,非军工+军工。

无线音频平台RFSOC芯片的研发,提供具备WIFI/BT无线连接的音频系统级芯片,软硬件开发套件以及完备的参考设计方案。

可穿戴芯片及物联网无线通信芯片设计、研发、制造和销售,具备不侵权,国产化替代的窄带,蜂窝IOT芯片方案。

芯片中CMOS工艺中晶体管的线宽,线宽小的高性能椭圆曲线密码芯片。可用于线上支付、电子合同等线上交易领域。

扫码关注小饭桌公众号,后台回复“半导体”获取凡卓资本《国内半导体行研报告》pdf版本。